🐼 当サイトのコンテンツ制作ポリシー

「ぱんだくりぷとの」のコンテンツ制作・編集ポリシーはこちらでご紹介しています。なお、当サイトの記事には企業からのPRが含まれている場合があります。

この記事から分かること

- UniswapV3のステーキング方法

- UniswapV3ステーキングの特徴

- UniswapV3ステーキングの注意点

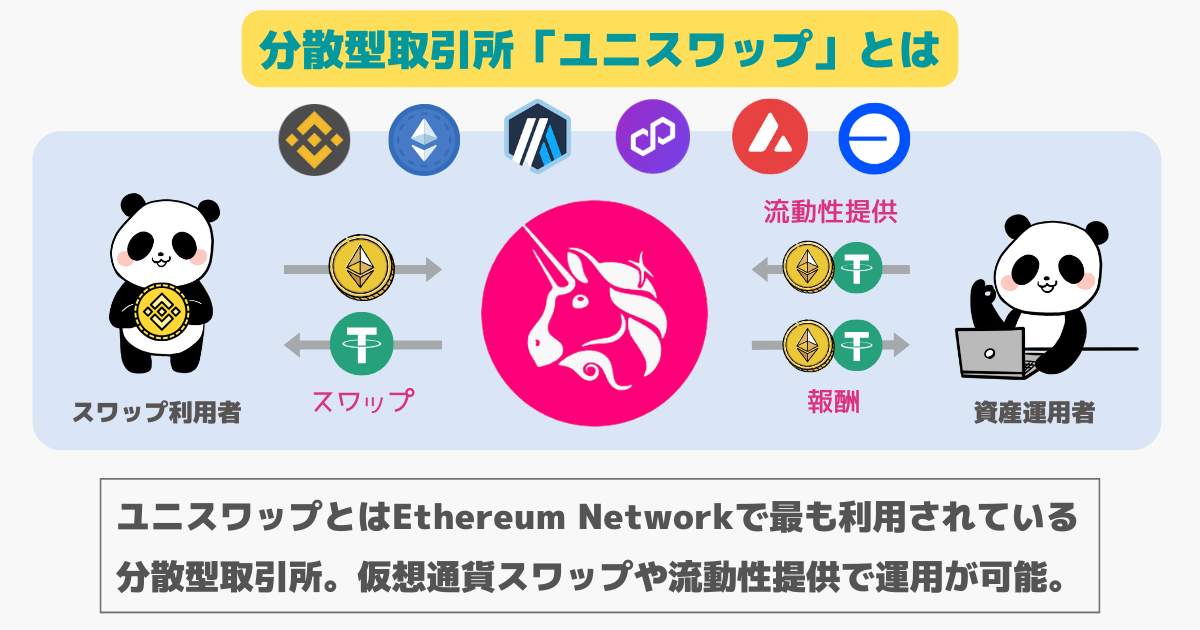

ユニスワップ(Uniswap)は、仮想通貨を交換したり運用したりできる「分散型取引所」の1つです。

様々なブロックチェーンで利用できますが、「Ethereum Network」で最もよく利用されます。

ユニスワップには流動性として仮想通貨を提供することで、ステーキング(イールドファーミング)で仮想通貨を報酬として簡単に稼げます。

ユニスワップは2020年3月にバージョン2.0であるV2をローンチ、2021年5月にはバージョン3.0であるV3がローンチされました。

さとう

さとう「ユニスワップV3」のステーキングには次の特徴があり、使いこなすことで稼げる利率を大きく高めることもできます。

- ステーキング者が手数料を設定できる

- ステーキングする価格帯を設定できる

- 1:1の等価で流動性提供する必要なし

この記事を最後まで読むことで、ユニスワップV3ステーキングの仕様とやり方が分かり、今日から流動性を提供して仮想通貨を報酬として稼げるようになります。

「ユニスワップを使った仮想通貨スワップのやり方」は、下の記事で解説しています。

| ユニスワップの関連記事はこちら | |

|---|---|

| スワップのやり方 | ステーキングのやり方 |

| V3とV2の違い | V3のインパーマネントロス |

ユニスワップV3ステーキングのやり方

ユニスワップ(Uniswap)V3のステーキング手順は次の通りです。(下のボックスを開くと詳しい手順が表示されます)

①ガス代を用意する

Uniswapを利用するために必要なガス代ETHを「メタマスク」に用意しましょう。

GMOコインはガス代ETHを0.05%の格安の手数料で購入でき、送金手数料も完全無料なのでオススメです。

・特徴①:仮想通貨の取引手数料が安い

・特徴②:仮想通貨の送金手数料が無料

・特徴③:最短10分で口座開設できる

・特徴④:信頼と実績のGMOグループ

\ 【期間限定】仮想通貨500円分購入で1000円がもらえる/

🐼 GMOコイン公式サイト:https://coin.z.com/jp/

②メタマスクを接続

下のリンクから。Uniswapのステーキング(流動性提供)画面にアクセスできます。

画面右上からメタマスクに接続できます。

利用するブロックチェーンも選択できます。

③提供したい銘柄を選択

次に流動性を提供したいペアを選びます。

手数料は自動選択されるものを選べば問題ありません。

※ここで設定する手数料は、流動性を利用してスワップする側が支払う手数料

④価格範囲と提供枚数の設定

次に提供する流動性の価格範囲を決めましょう。

価格範囲を決めたら、提供する仮想通貨の枚数を入力します。

片方を入力すると、もう片方の枚数は自動で入力されます。

おすすめの設定方法は、本記事後半で解説しています。

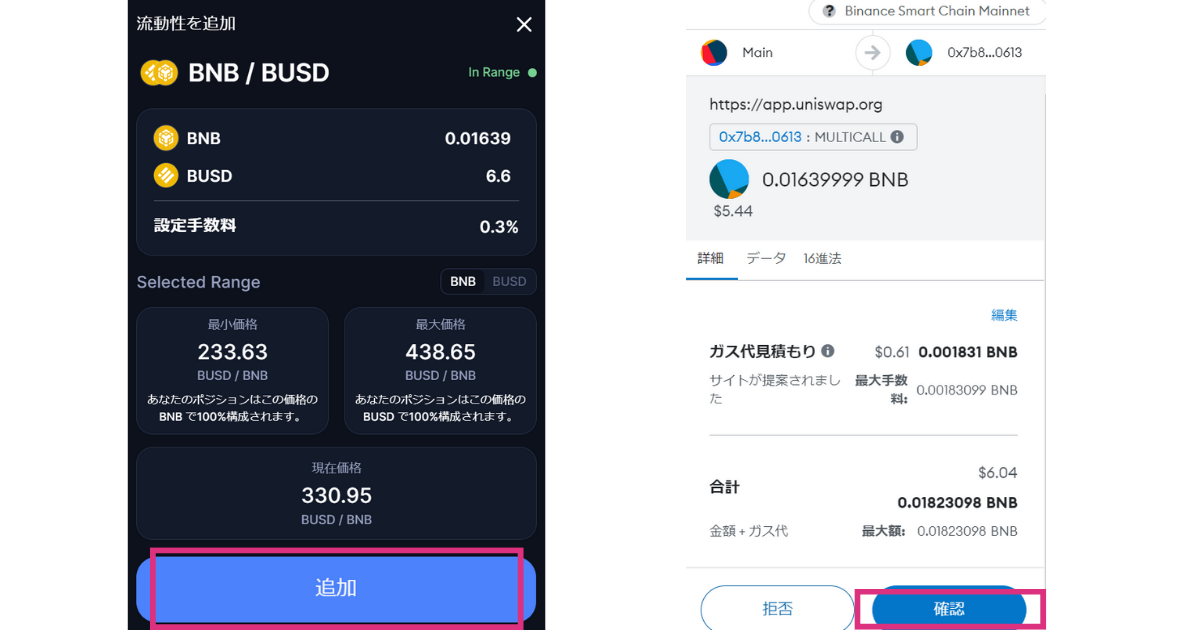

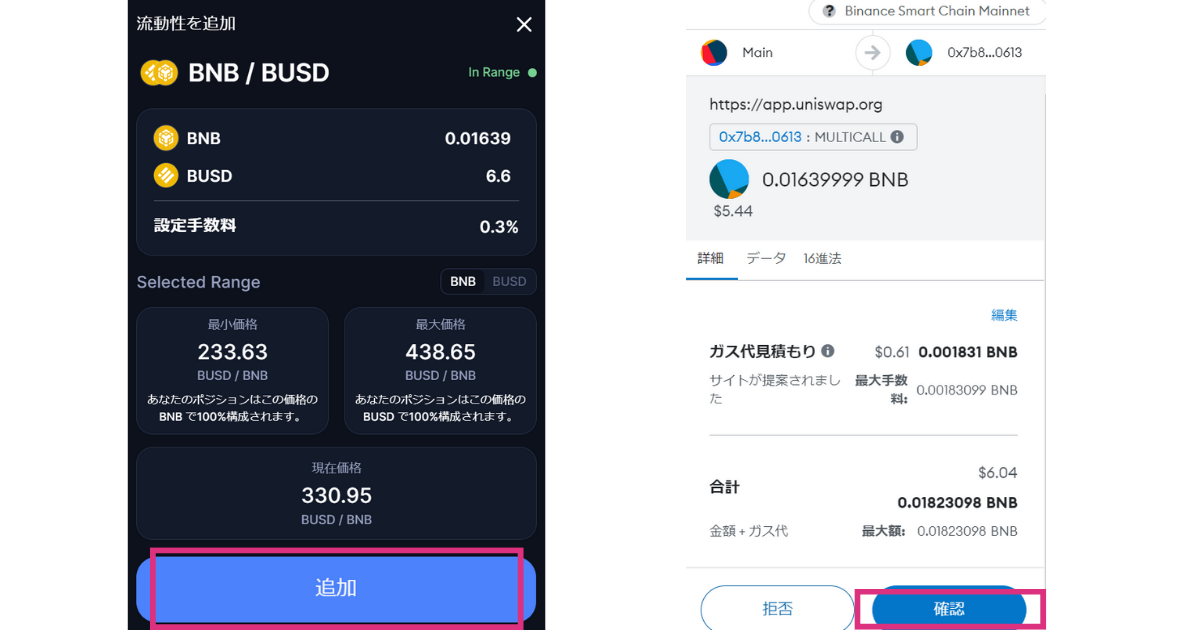

⑤ガス代を払って流動性提供

全て設定できたら、プレビューを押して誤りがないか確認します。

誤りがなければ「追加」を選択し、ガス代を支払ったら流動性の提供(ステーキング)は完了です。

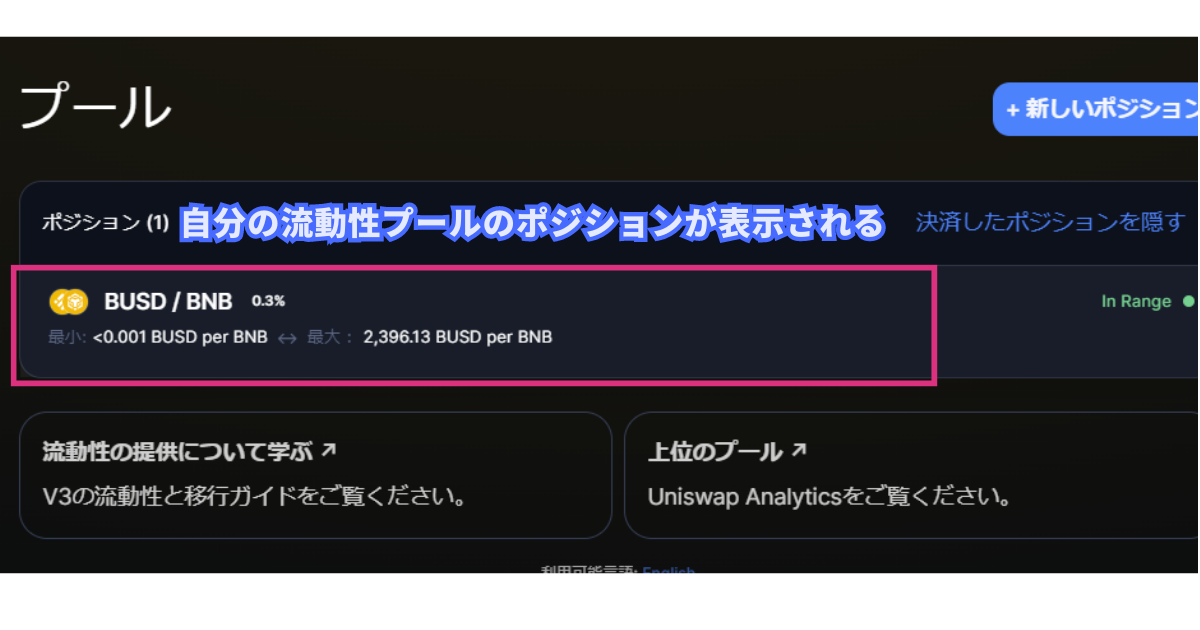

【補足】報酬の受取とステーキング解除方法

自分の流動性提供の「ポジション画面」から、報酬を受け取れます。

アクセスすると自分がステーキングしたポジションが表示されるので、選択します。

画面右上から流動性を解除でき、右下からスワップ手数料を報酬として受け取れます。

報酬手数料は、スワップが行われる度に増えていきます。

流動性の解除と報酬の請求にはガス代が必要になるので、頻繁に報酬を請求するのは控えましょう。

ユニスワップV3ステーキングの特徴

ユニスワップV2と比べたと時のV3ステーキングの特徴は、次の3点です。

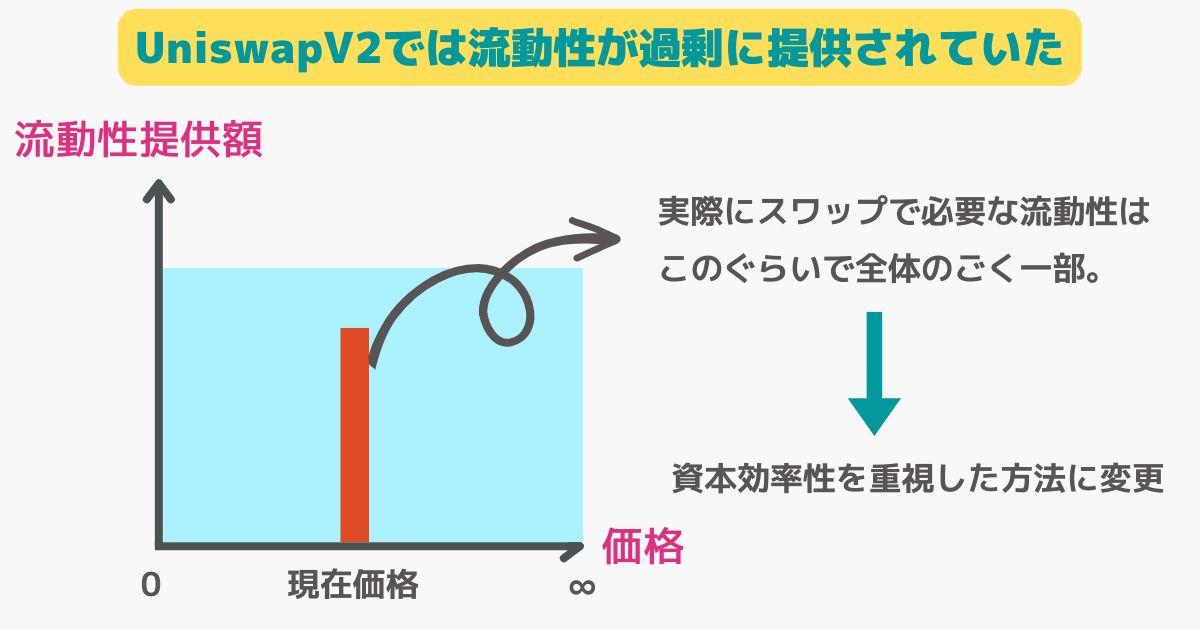

ユニスワップV3のテーマは「資本効率性(Capital Efficiency)」となっており、上記の3点の特徴により流動性を極力無駄にせず運営されています。

ここの内容の参考文献

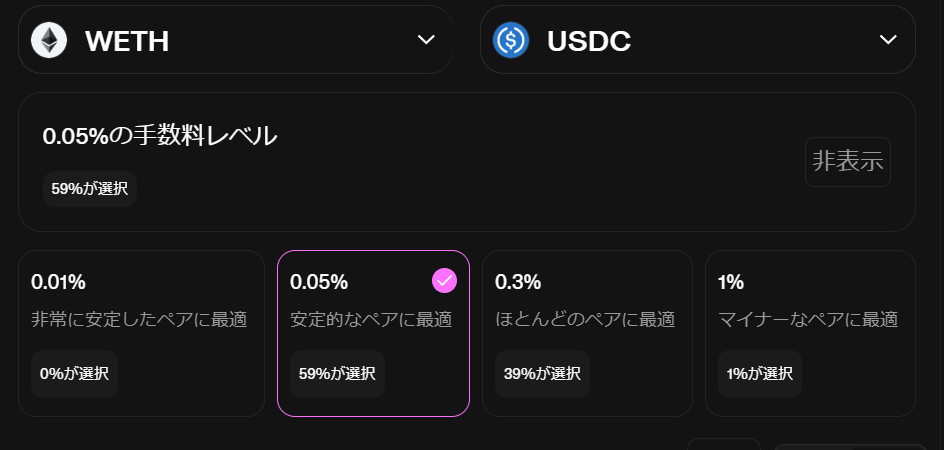

①スワップ手数料を自由に設定できる

ユニスワップV3ステーキングの1つ目の特徴は、手数料を自由に設定できる点です。

V3ステーキングでは、流動性を作成するときに次の4つから自由に手数料を設定できます。

- 1%(マイナーなペアに最低)

- 0.3%(ほとんどのペアに最低)

- 0.05%(安定的なペアに最適)

- 0.01%(非常に安定したペアに最適)

※ユニスワップV2では全ての流動性プールにスワップ手数料が0.25%で固定となっており、流動性を提供する人に報酬として流動性提供金額の比で配分されていました。

設定する手数料を高くすればするほど、利用者が1回あたり支払うスワップ手数料が高くなり、あなたが受け取る報酬も多くなります。

自由に設定すると言っても、各流動性ペア毎に以下のルールに従い、推奨される手数料が自動選択されるため、選択されたもので流動性を作成すれば問題ありません。

- 価格変動が発生しづらいペアは手数料低め

- 価格変動が発生しやすいペアは手数料高め

ステーブルコイン同士のペアであれば手数料は最も低い0.01%、メジャーではないアルトコイン同士のペアなら最も高い1.00%の設定が推奨されます。

この設定が推奨される理由は、流動性提供者側の利益は「報酬-インパーマネントロス」で計算されるからです。

分散型取引所におけるステーキング(流動性マイニング)は、価格変動が大きいほど「インパーマネントロス」が多く発生することから、その分報酬を多く受け取る必要があります。

手数料を高く設定しないとAPRが高くならず、流動性が提供されないため、1.00%といった高い手数料が求められます。

一方、ステーブルコイン同士のペアであれば「インパーマネントロス」は発生しません。

APRが低めでも流動性提供側は満足できるため、利用者と投資家両方にとってメリットがある0.01%が選択されます。

このように、手数料を各流動性プール毎に設定できるようになったことで、分散型取引所の利用者にとって最適なスワップ手数料と流動性提供報酬を実現できています。

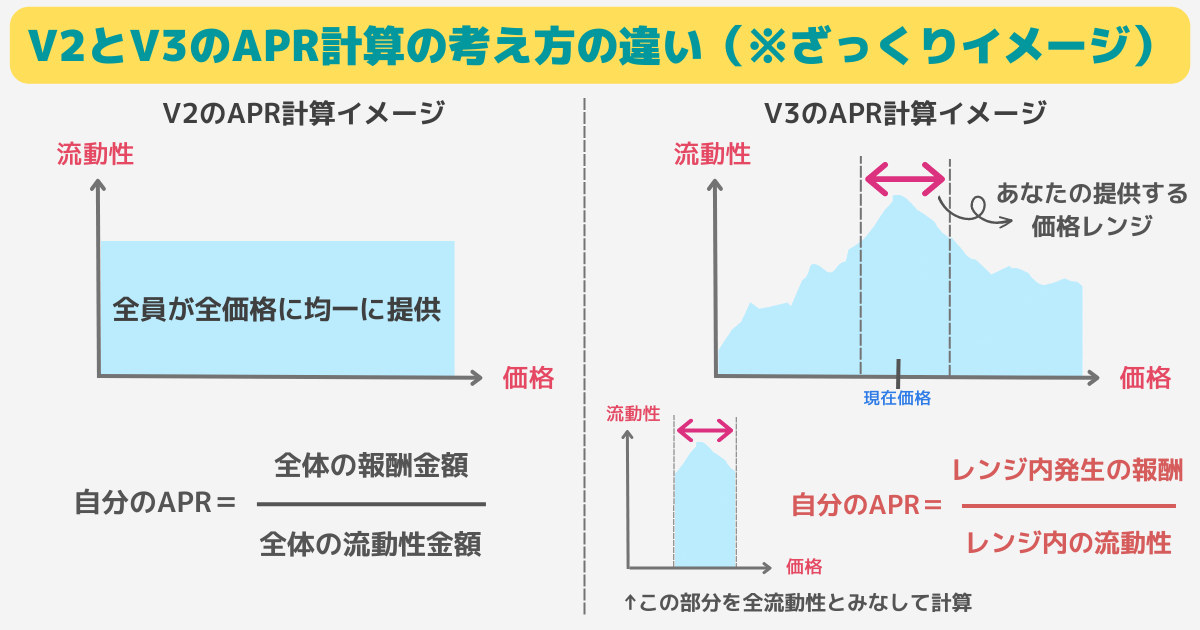

②流動性提供の価格範囲を設定できる

ユニスワップV3ステーキングの2つ目の特徴は、流動性提供の価格範囲を設定する点です。

あなたがユニスワップに提供した流動性は、設定した価格範囲に現在価格が含まれている時だけ利用者のスワップに活用され、スワップ手数料を報酬としてもらえます。

価格範囲を外れると報酬をもらえなくなり、ポジションを取り直す必要があります。

V3ステーキングの価格範囲設定は、次の表の関係が成り立ちます。

| レンジを広げる | レンジを狭める | |

|---|---|---|

| レンジを外れるリスク | 低くなる | 高くなる |

| レンジ内で貰える報酬 | 減る | 増える |

価格範囲を狭くすると、レンジ内でもらえる年利率(APR)が大きく高まります。

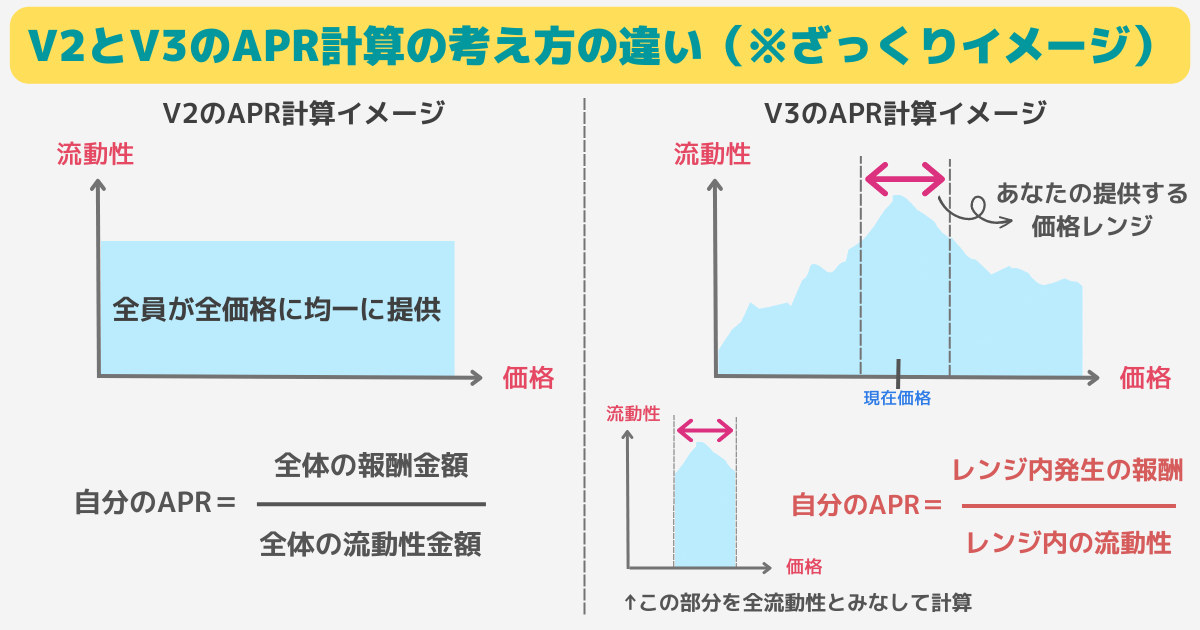

V2では全てのスワップ報酬が流動性提供金額で均等に配布されていましたが、V3では「価格範囲内で発生した報酬」が「価格範囲内の流動性」で配布されるからです。

これにより、適切な価格範囲に流動性を提供すれば、少額の運用でも十分高いAPRを出せるようになるため、従来のV2よりも「資本効率性」が良くなります。

※従来のV2では流動性が無駄に提供されており、実際にスワップで活用されるのはごく一部だった。

③1:1の等価で流動性提供する必要がない

ユニスワップV3ステーキングの3つ目の特徴は、1:1の等価で流動性提供する必要がない点です。

ユニスワップV3は「資本効率性」を重んじるため、「あなたの価格範囲の設定の仕方」より、流動性のペアのうちより多く必要とする方と必要としない方が決まります。

ETH/USDCの流動性を例に挙げると、次のように提供枚数が動きます。

- ETH/USDCの上限価格を広くする:ETHの枚数が増える

- ETH/USDCの下限価格を狭くする:USDCの枚数が増える

あなたが「ETH/USDCの上限価格を広くしたい」と考えている時は、ETHが今後多く買われるときなので、より多くのETHが流動性として必要です。

一方、「ETH/USDCの下限価格を広くしたい」と考えている時は、ETHが今後多く売られるときなので、より多くのUSDCが流動性として必要です。

このように、ユニスワップV3のステーキングでは、価格範囲の設定に伴い流動性の提供枚数を調節して適切な流動性の水準を維持することで「資本効率性」を実現しています。

お勧めステーキング通貨と価格範囲設定

ユニスワップ(Uniswap)V3を活用したオススメのステーキング方法をご紹介します。

V3ステーキングのAPRの確認方法

まずは、各流動性プール毎・各手数料設定毎にどれくらい稼げるのか調べましょう。

公式のユニスワップV3のステーキング画面では、年間利回り(APR)を事前に確認できません。

※V2ではスワップ手数料が0.25%で固定となっており、価格範囲の設定もなく、手数料が流動性提供金額の比率で全体に配分されていただけなので、全体に共通のAPRが表示されていました。

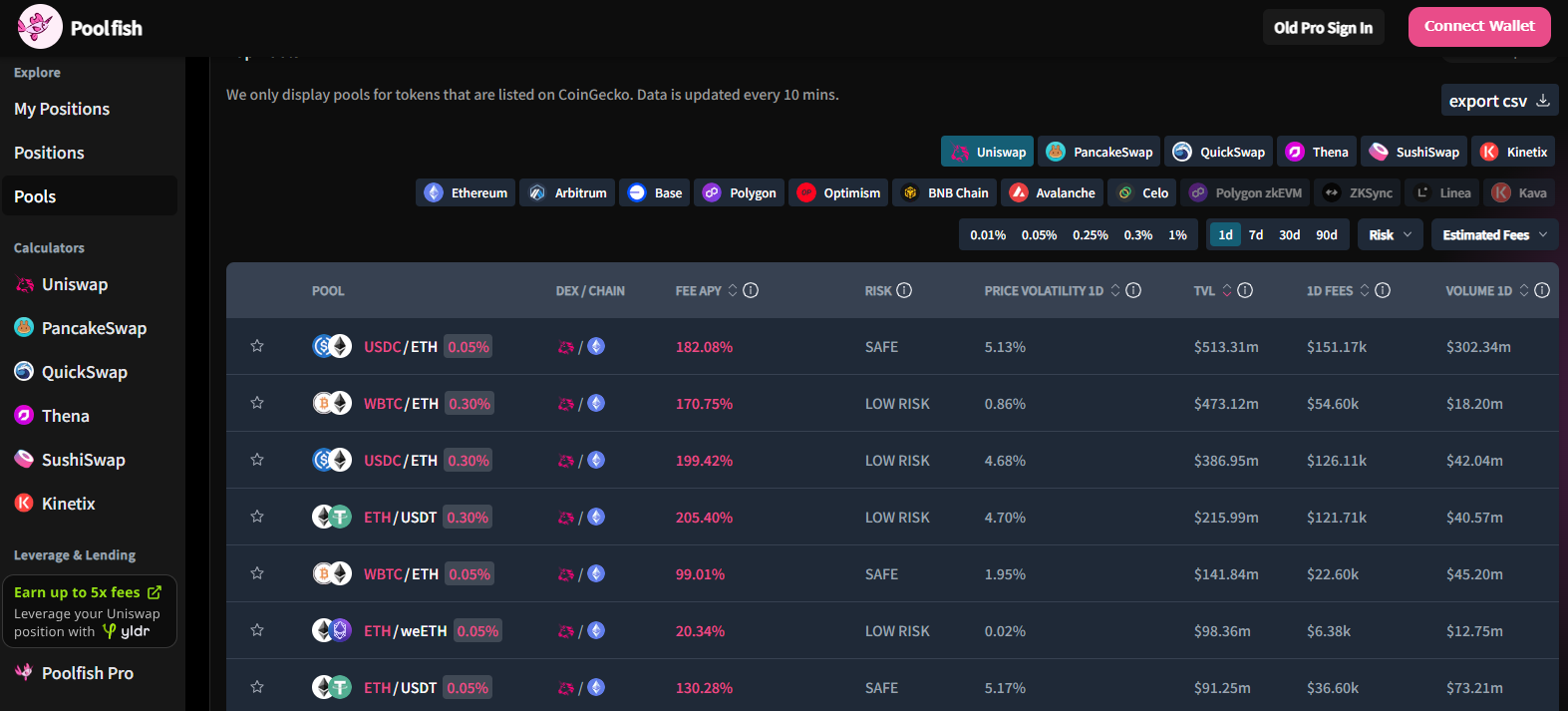

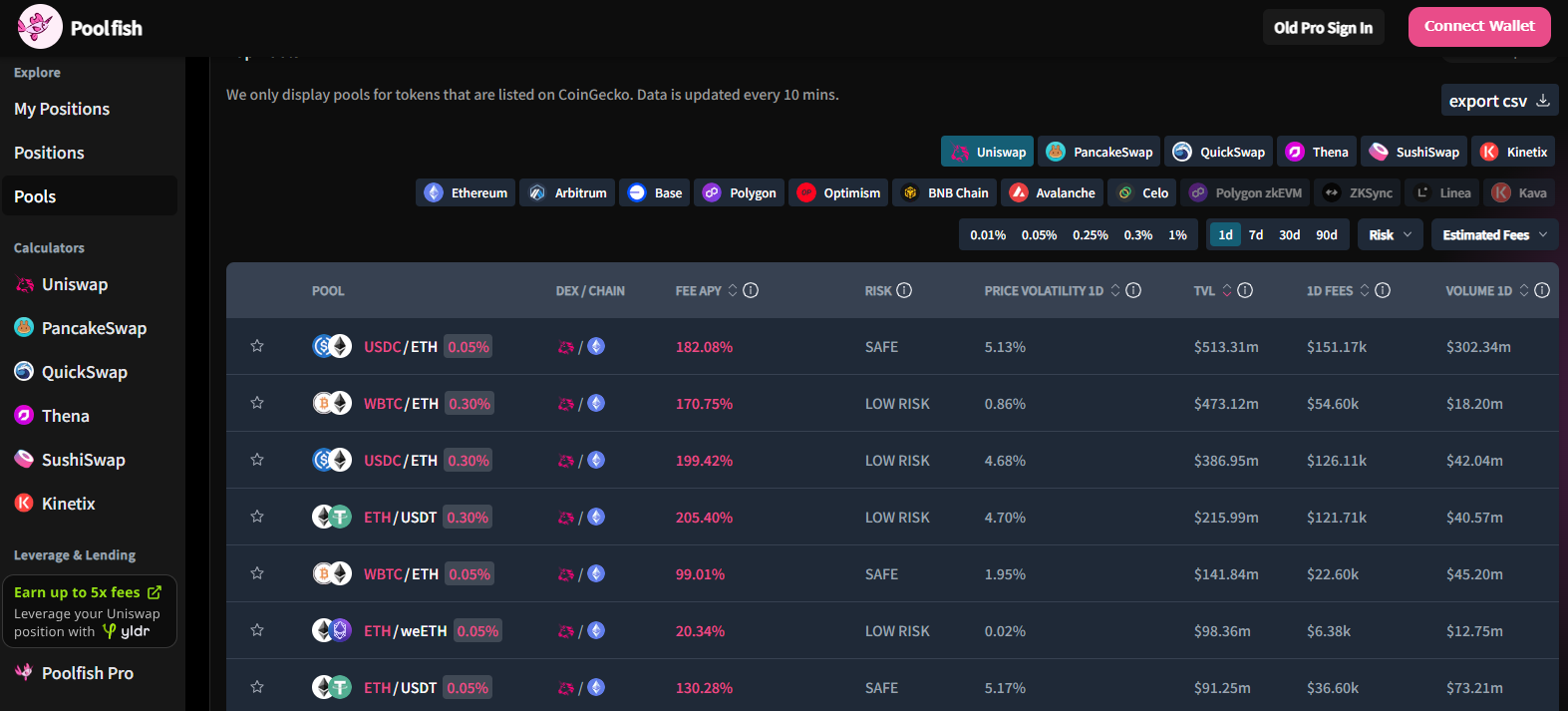

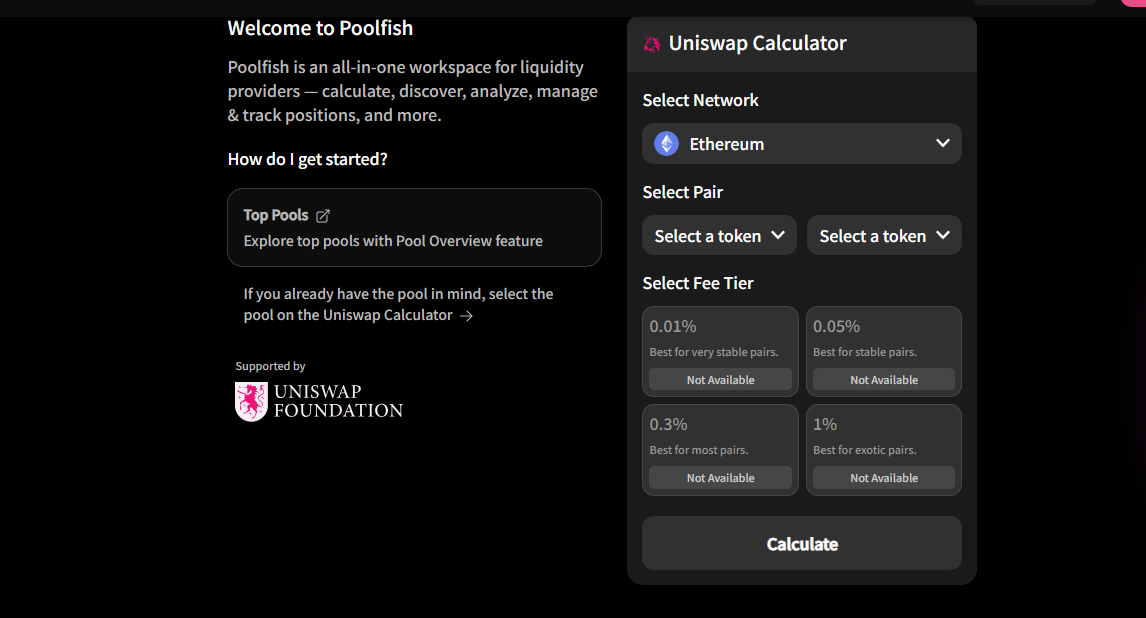

以下の「Poolfish(旧:uniswap.fish)」というサイトで、ユニスワップの各流動性プール・各手数料設定毎の年間利率(FEE APY)を調べることができます。

画面右上から、過去何日分データから利率を計算するか設定できます。

価格範囲の設定は次のように仮定し、APYは計算されます。

- 上限価格:現在価格+設定した期間の価格変化

- 下限価格:現在価格-設定した期間の価格変化

従って、あなたが設定した期間における上限価格・下限価格を価格範囲として設定したときのAPYが計算されます。

お勧めのステーキング仮想通貨ペア

まずは「インパーマネントロス」のリスクが少ない方法で流動性を提供するのがオススメです。

先ほど紹介した「Poolfish」のRISKの列に、「SAFE」または「LOW RISK」と書かれたものは、インパーマネントロスのリスクが少ないです。

※RISKはTVL・取引ボリューム・ボラティリティ等から複合的に判断される。収益が安定してインパーマネントロスが少ないほど「SAFE」または「LOW RISK」となる。「SAFE」が最も安全。

リスクが少ないおすすめの流動性ペアは、次の2つです。

- ETH/USDC(SAFE)

- DAI/USDC(SAFE)

ETH/USDCは最もユーザーの利用頻度が高いスワップペアで、流動性の提供量も最も多いため、スワップ手数料報酬が安定しやすいという特徴があります。

また、ETHは他のアルトコインと比べて価格変動は小さめなので、「インパーマネントロス」も発生しにくいです。

DAI/USDCはステーブルコイン同士で構成されるペアで、同じようにユーザーの利用頻度が高いスワップペアで、流動性の提供量も最も多いため、スワップ手数料報酬が安定します。

また、ステーブルコインは価格が変動しないため「インパーマネントロス」がほぼ発生せず、価格範囲の設定は1ドル付近で設定すればいいだけなので簡単です。

おすすめの価格範囲設定のやり方

基本的にはあなたが流動性提供を提供したい期間と、その期間で予想されるボラティリティで価格範囲を決めることになりますが、何か参考値が欲しいはずです。

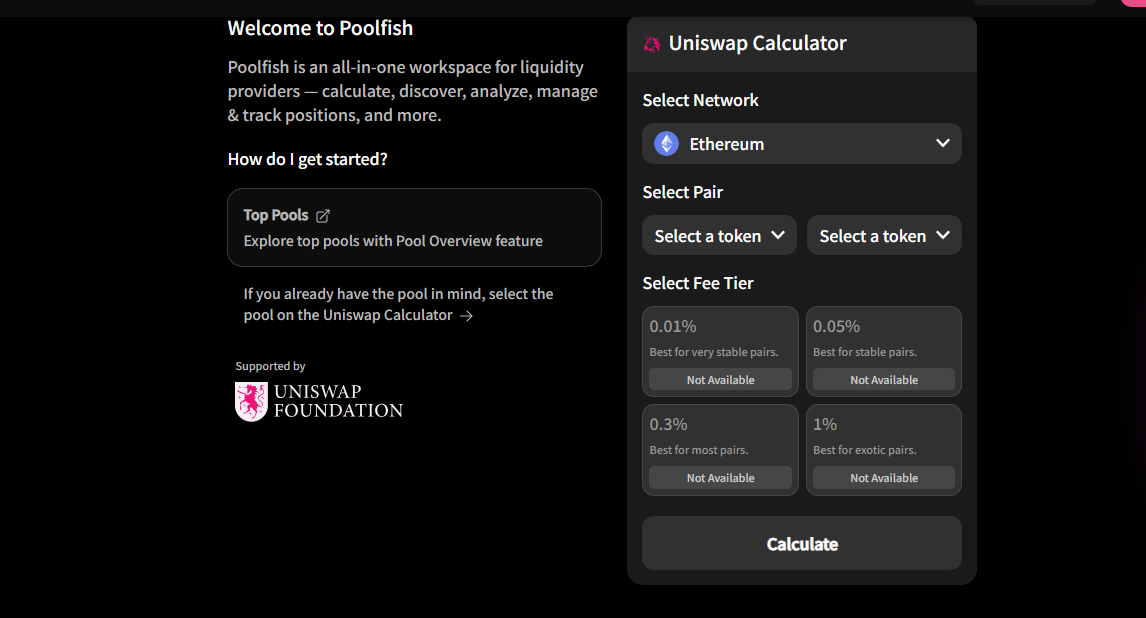

「Poolfish」の「Uniswap Calculator」を使うと、各個人が提供している流動性の価格設定と報酬を確認できます。

要するに、上手い人の真似をすれば良い訳です。

「Uniswap Calculator」にアクセスしたら、確認したい流動性の条件を設定します。(ペアと設定手数料)

画面の下に「Top Positions」が表示されます。

NFT IDが個々の提供する流動性、FEE APYが報酬、AGEが提供期間表します。

長めの流動性提供期間で高いAPYを出している所が、上手な流動性の提供をしている人です。

AGEのとなりの「Apply」を選択すると、画面上のシミュレーション欄に価格範囲設定が反映されます。

このように、他の人のポジションも参考にしてみましょう。

まとめ:Uniswapで仮想通貨を運用しよう

本記事ではユニスワップV3のステーキングのやり方をご紹介してきました。

ユニスワップのV3ステーキングは「資本効率性」が重視されるため、ステーキングを行う際に手数料と価格範囲の設定を行う必要があります。

「Poolfish」を使うと、価格範囲設定の参考値や利率を調べられます。

ちなみに、V3ステーキングは「インパーマネントロス」の発生の仕組みがV2とは大きく異なります。

本格的な運用を検討している場合は、V3のインパーマネントロスについても概要を押さえておくと安全です。

下の記事で詳しく解説しています。

| ユニスワップの関連記事はこちら | |

|---|---|

| スワップのやり方 | ステーキングのやり方 |

| V3とV2の違い | V3のインパーマネントロス |

コメント