🐼 当サイトのコンテンツ制作ポリシー

「ぱんだくりぷとの」のコンテンツ制作・編集ポリシーはこちらでご紹介しています。なお、当サイトの記事には企業からのPRが含まれている場合があります。

この記事から分かること

- 流動性マイニングのデメリット

- 流動性マイニングのメリット

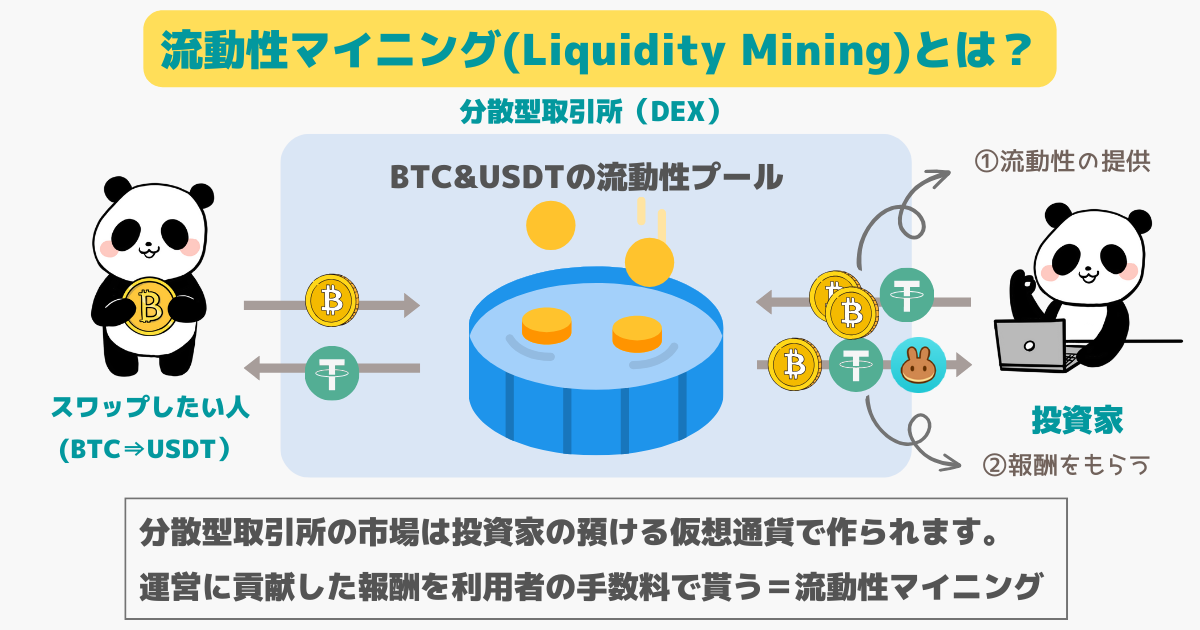

流動性マイニングとは、分散型取引所に流動性を提供し、仮想通貨の市場を作ることで、その対価として利用者の仮想通貨の交換(スワップ)手数料や仮想通貨の新規発行を報酬として貰って稼ぐことを言います。

さとう

さとう高利回りで稼げるおすすめの仮想通貨運用法ですがデメリットもあるため、リスクを理解して始めることをおすすめします。

この記事を最後まで読むことで流動性マイニングのデメリットを正しく理解し、初心者に最適な流動性マイニングで仮想通貨を稼げるようになります。

| 流動性マイニングの関連記事はこちら | |

|---|---|

| 流動性マイニングの始め方 | 流動性マイニングのリスク |

| ステーキングとの違い | イールドファーミングとの違い |

流動性マイニングのデメリットとは?

流動性マイニングのデメリットは、運用で稼げる利回りより多くの損失を出してしまう可能性がある点です。

ステーブルコインを運用する分にはほとんどのデメリットは回避できますが、他の通貨の流動性マイニングに挑戦したい方は以下のリスクを押させておきましょう。

順番に解説していきます。

①流動性マイニングの元本割れリスク

流動性マイニングの1つ目のデメリットは、元本割れのリスクがあることです。

流動性マイニングは年利30%~100%といった高利回りの運用先も多く、他の運用方法と比べても稼げる部類です。

しかし、流動性マイニングの運用中でも仮想通貨の価格は変わるので、常に元本割れのリスクがあります。

仮に運用途中で仮想通貨が暴落した場合、運用している資産の価値は減ってしまいます。

稼いだ利回りより運用資産の価値が減ってしまえば、元本割れとなり損失になります。

元本価格が変わらないステーブルコインを活用した運用であれば、元本割れのリスクが発生しないため、初めての流動性マイニングに最適です。

②流動性マイニングの変動損失リスク

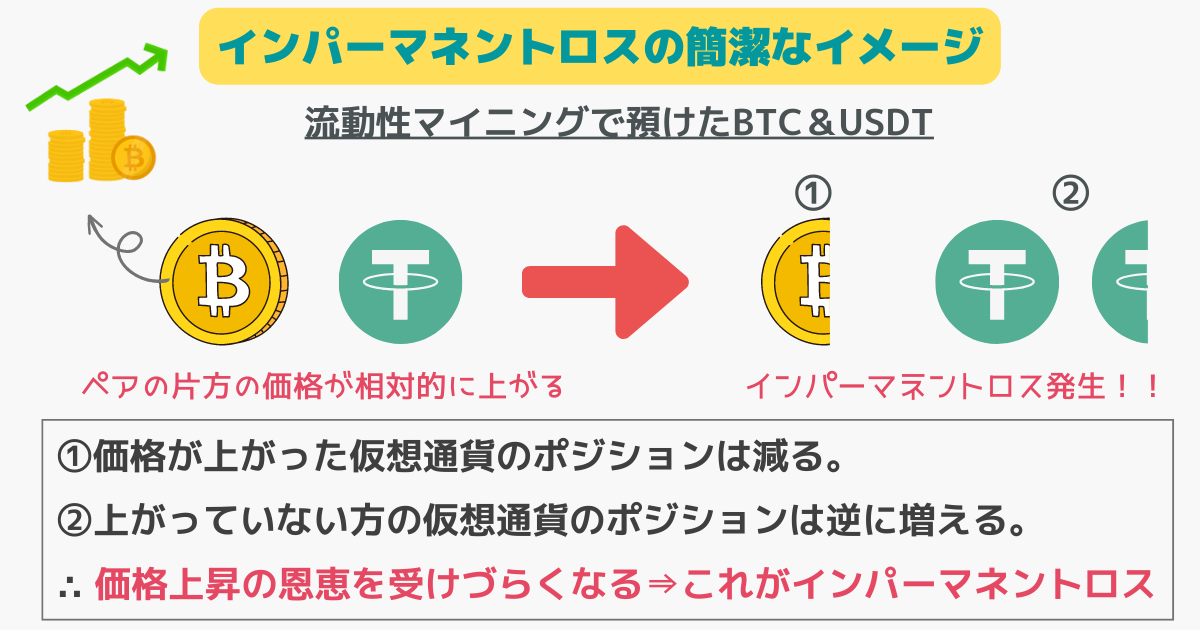

流動性マイニングの2つ目のデメリットは、変動損失が発生するリスクがあることです。

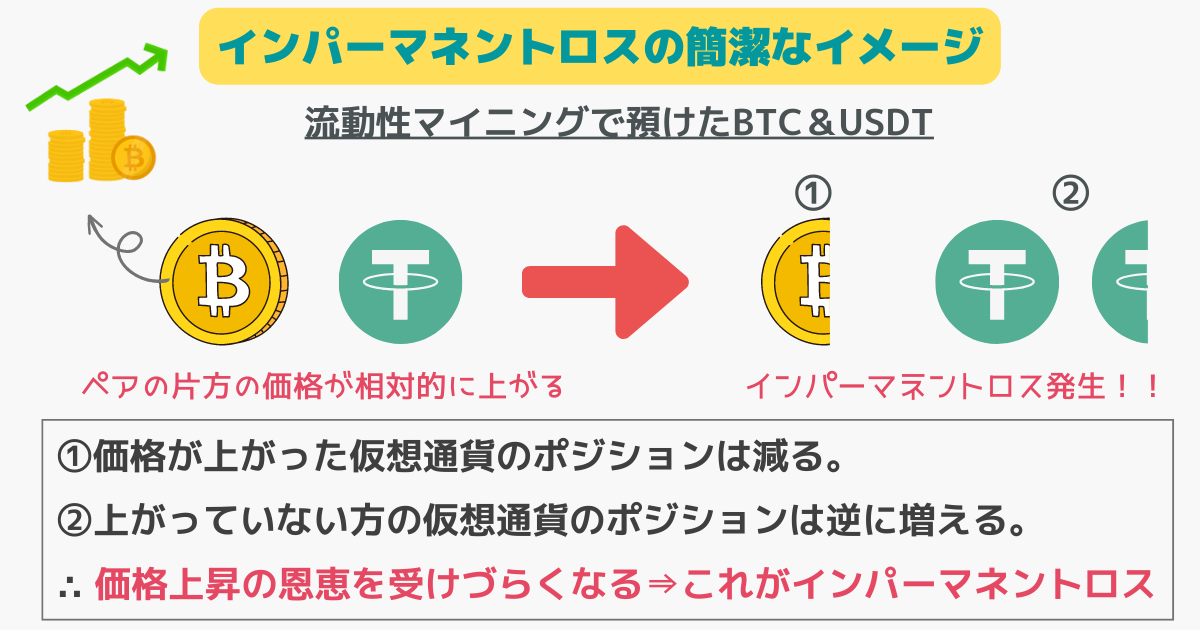

変動損失は「インパーマネントロス」とも呼ばれ、意味は同じです。

変動損失とは、分散型取引所で流動性を提供しているときに、提供した仮想通貨ペアの片方の価格が相対的に変化するときに発生する損失のことをいいます。

わかりやすく解説していきます。

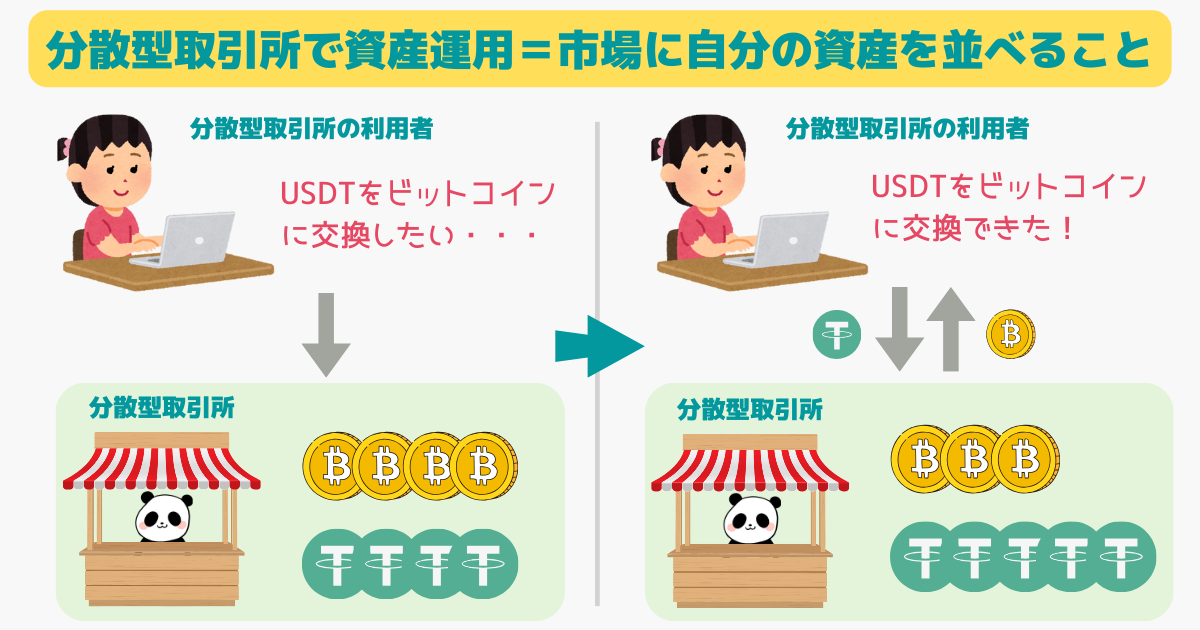

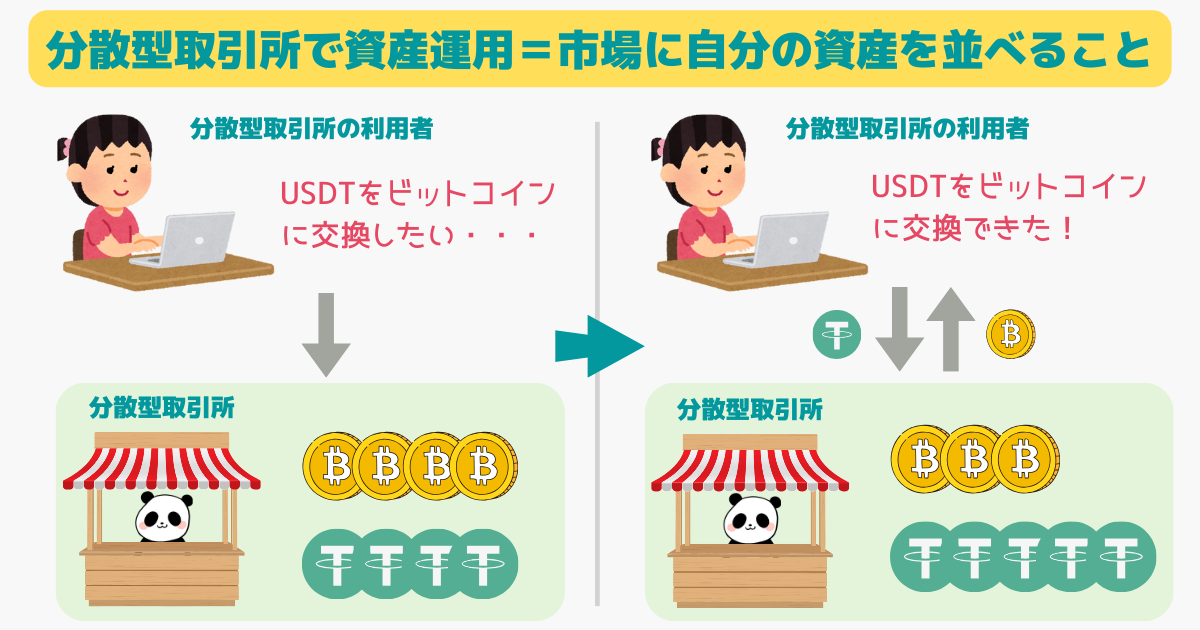

分散型取引所は、私たちが流動性マイニングで提供している仮想通貨で運用されています。

したがって、流動性マイニングを行うことは、分散型取引所という市場に自分の仮想通貨を並べることを意味します。

変動損失を理解するために、次の状況をイメージしてみます。

- あなたはBTC&USDTで流動性マイニング中

- BTCバブルとなりUSDTでBTCが大量に買われる

このとき、あなたが流動性として提供しているBTCの枚数は減り、USDTは増えます。

BTCは今価格が上がっている通貨であり、上がっている通貨の枚数が少なくなってしまうことで、BTCの価格上昇の恩恵を受けづらくなります。

これが流動性マイニングの変動損失です。

ステーブルコイン同士の流動性提供であれば価格が変動せず、変動損失のリスクがないため、初心者に最適な流動性マイニングのやり方です。

③流動性マイニングのハッキングリスク

流動性マイニングの3つ目のデメリットは、ハッキングのリスクがあることです。

仮想通貨は秘密鍵でロックされているアドレスに保管されていますが、この秘密鍵はハッカーの攻撃対象となり盗まれることがあります。

国内取引所の場合は日本の「資金決済法」で資金が盗まれても優先的に返還されますが、分散型取引所の場合は全て自己責任となります。

怪しいサイトに仮想通貨ウォレットを接続したり、秘密鍵を教えたりしなければまず起きませんが、リスクの1つとして押さえておきましょう。

流動性マイニングのメリットとは?

①高い利回りで仮想通貨を稼げる

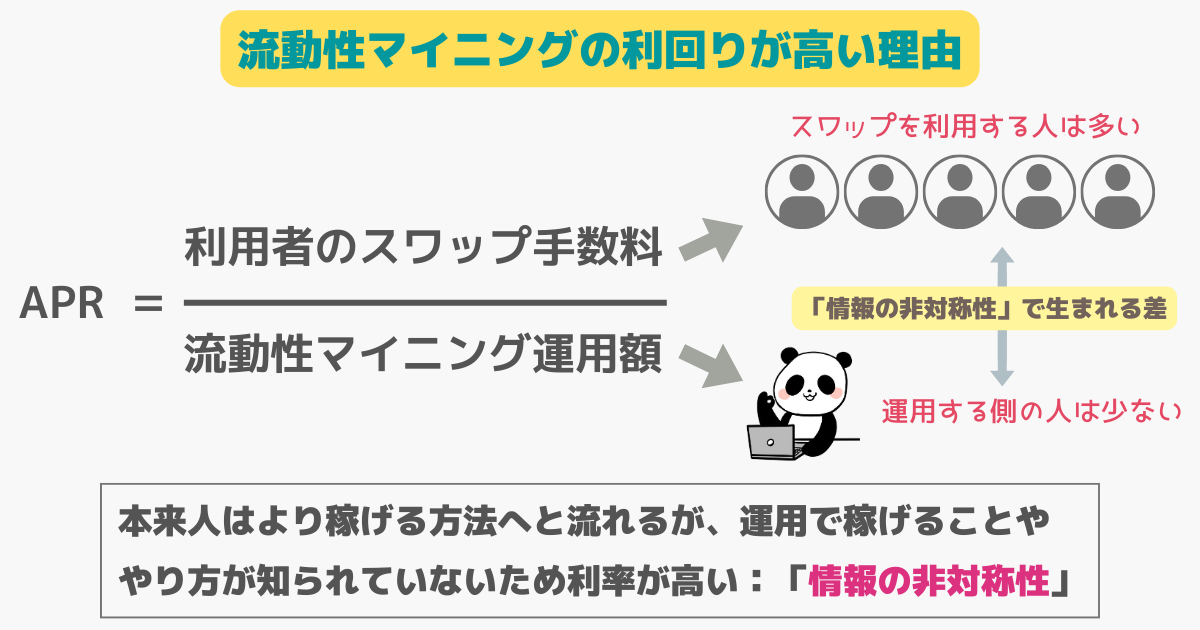

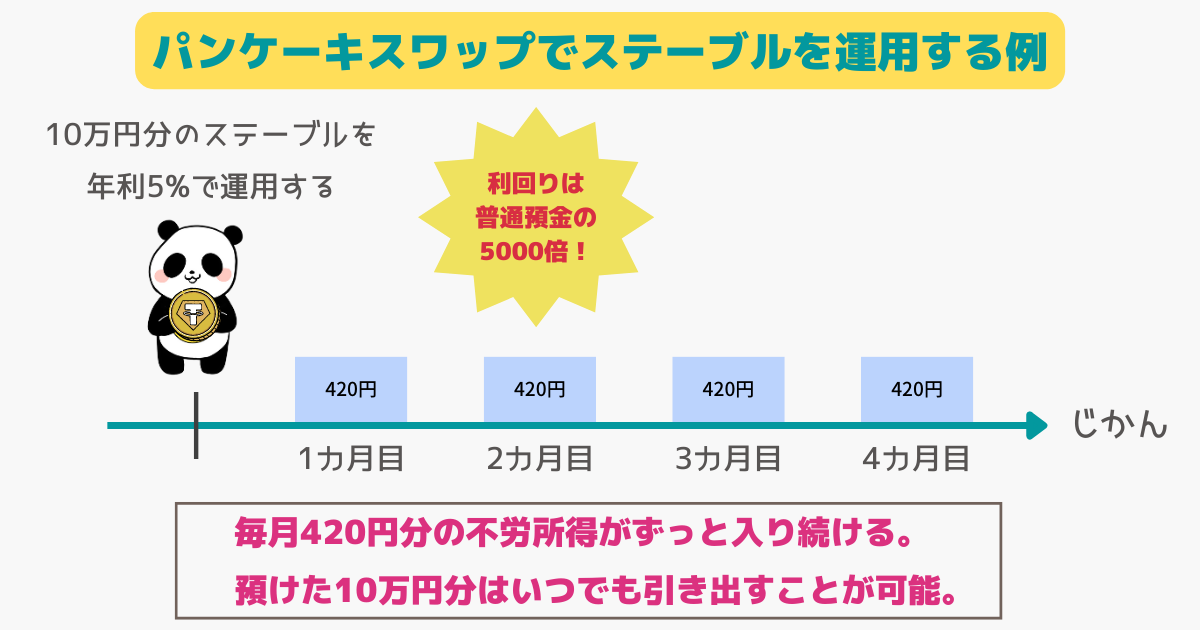

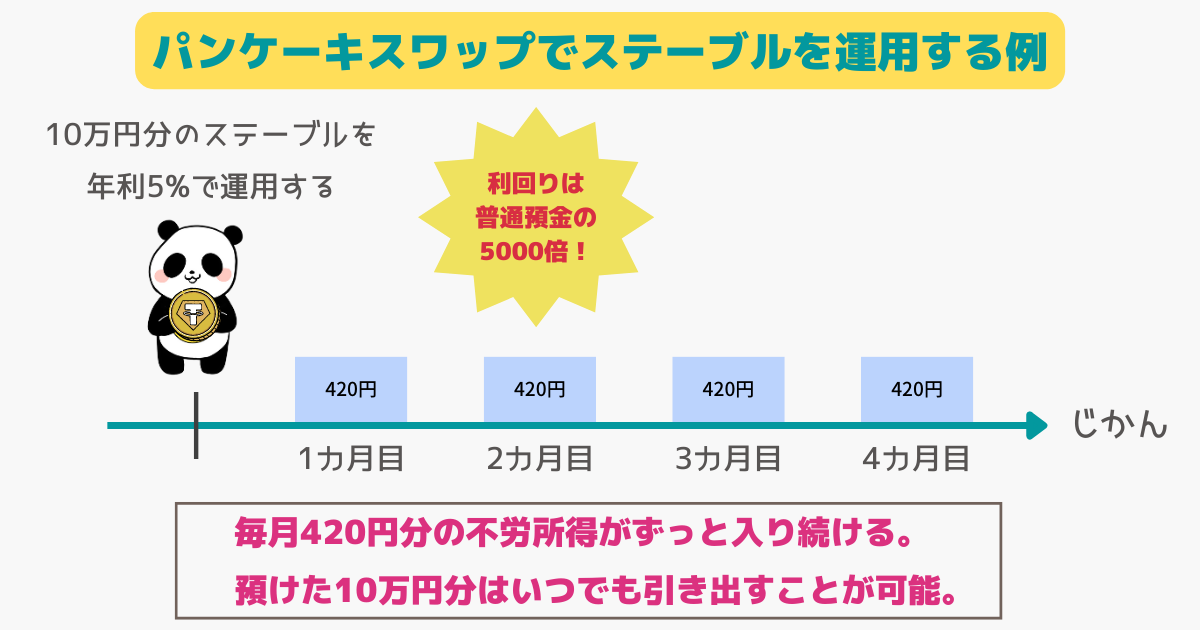

流動性マイニングの1つ目のメリットは、高い利回りで仮想通貨を運用して稼げることです。

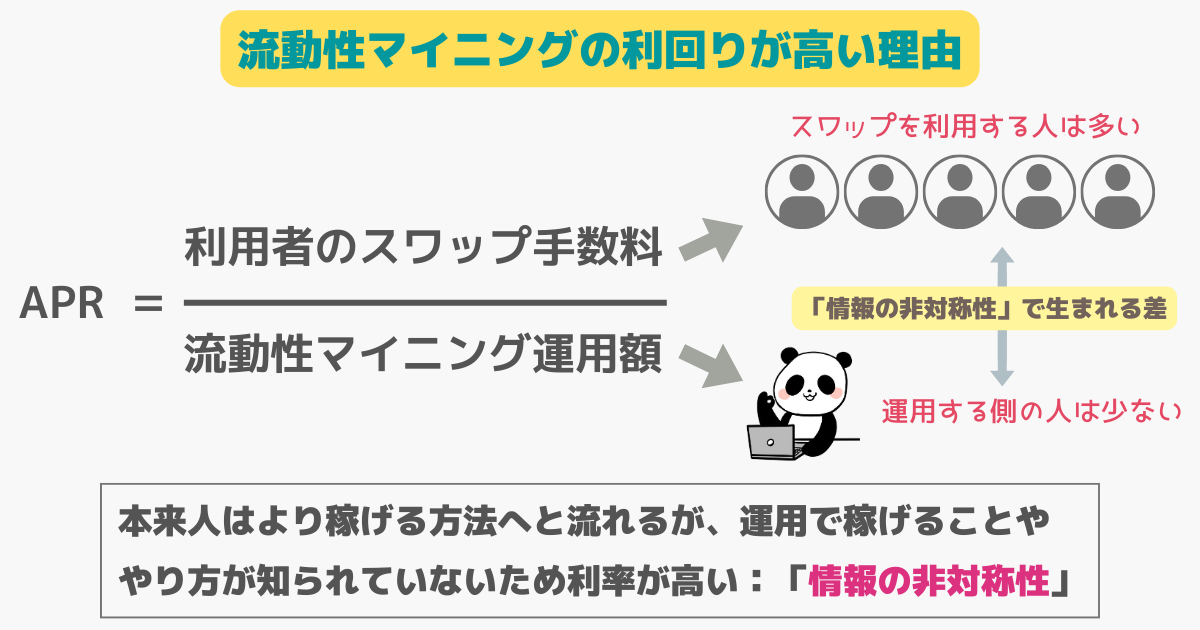

分散型取引所は「情報の非対称性」により、スワップの利用は多いですが、流動性マイニングで運用しようと考える人は少ないです。

低リスクでも3%~10%、高リスクであれば100%以上の年率で稼ぐこともできます。

本記事で紹介したリスクを正しく理解していれば、元本の価格下落等の利益を出せる可能性は高いです。

②放置で手間や時間が掛からない

流動性マイニングの2つ目のメリットは、放置可能で運用に手間や時間が掛からないことです。

一度分散型取引所に流動性を預けいれれば、後は自動で利用者のスワップ手数料をもらい続けることができます。

仮想通貨の貸出のように運用期限があったり、更新手続きがあったりしないので、運用に時間を掛けれない方にもオススメです。

③ステーブルならリスクも避けれる

流動性マイニングの3つ目のメリットは、ステーブルコインを活用してリスクを抑えた運用ができることです。

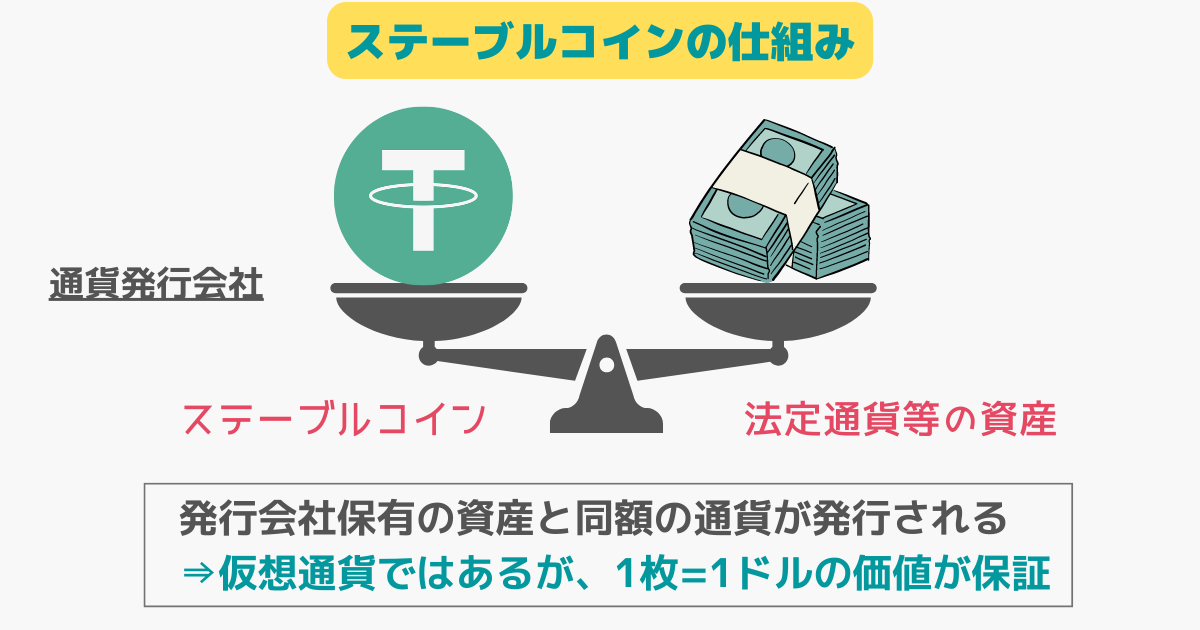

【タップで開きます】ステーブルコインとは?

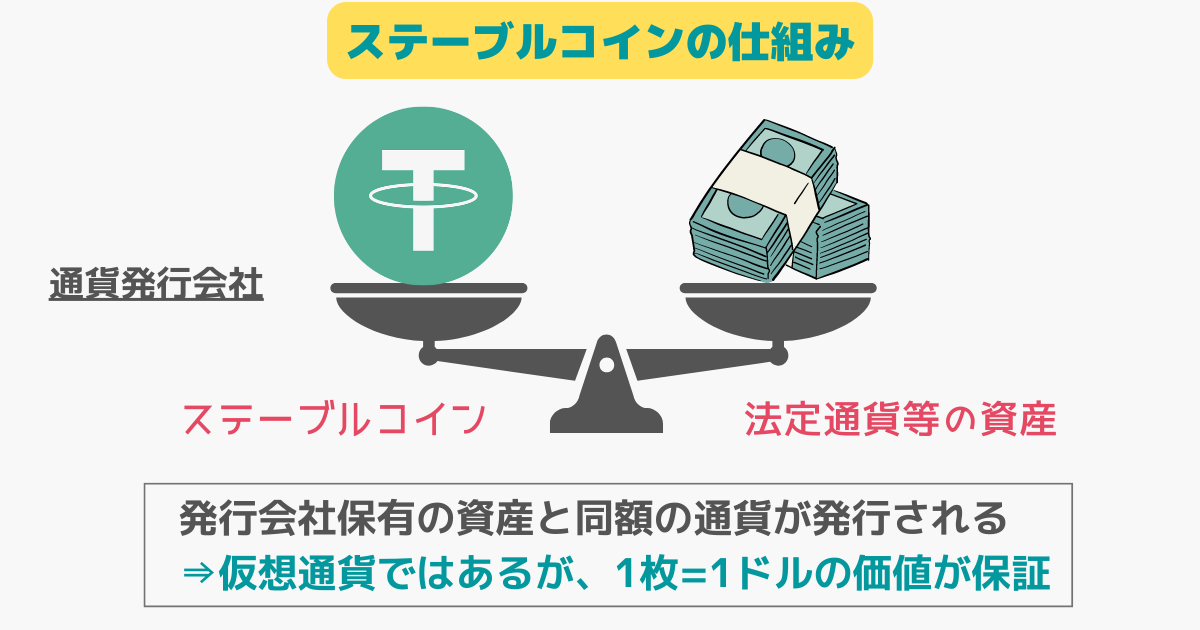

ステーブルコインとは、法定通貨の価格に連動して価値が変わらない特別な仮想通貨です。

ステーブルコインを発行している会社が、法定通貨や国債といった低リスク資産をステーブルコインの発行量と同額を裏付け資産として保有しているため、価格が連動します。

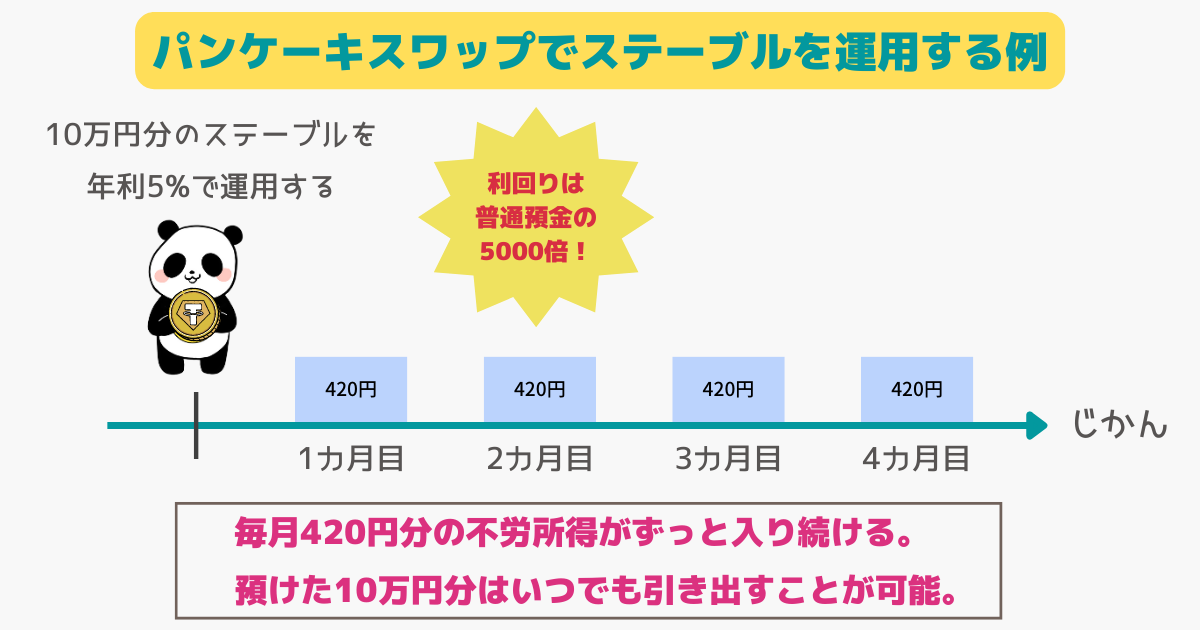

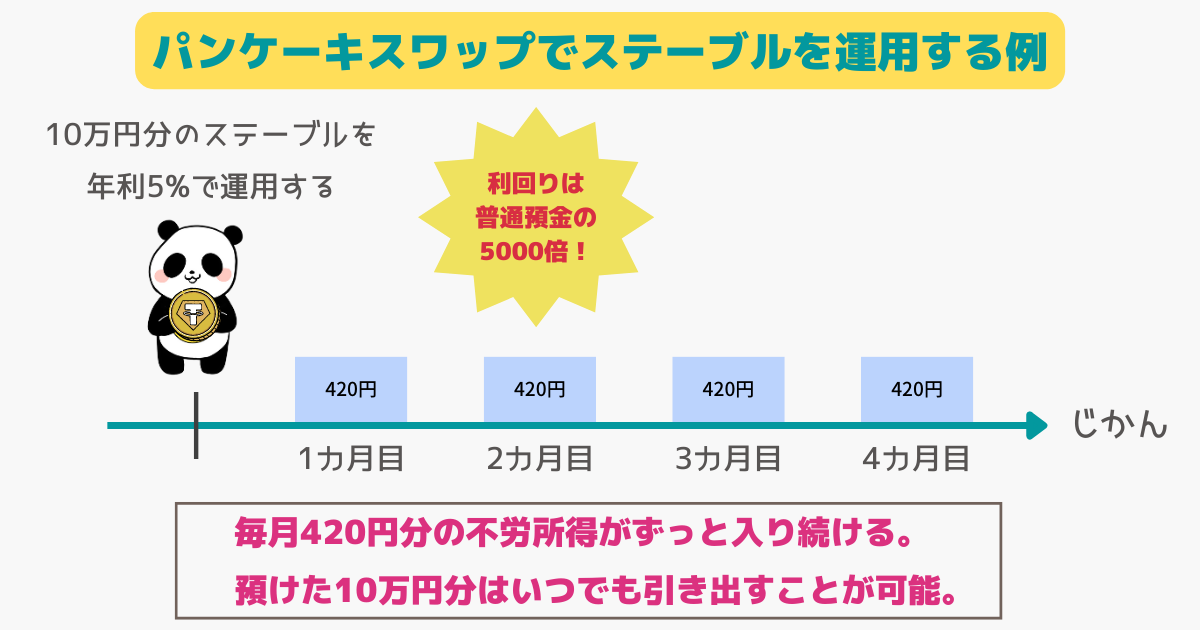

ステーブルコインであれば、元本価格の変動を気にする必要がないため、仮想通貨相場の状況を気にせず放置で利回りを稼げます。

また、ステーブルコインのスワップは常に一定の需要があるため、スワップ手数料も比較的安定して稼ぎ続けます。

流動性マイニングに関するFAQまとめ

まとめ:最初はステーブルでリスクを抑えよう

本記事では、流動性マイニングのデメリットとメリットについて詳しく紹介してきました。

流動性マイニングのデメリットは、次の通りです。

流動性マイニングのメリットは、次の通りです。

分散型取引所「パンケーキスワップ」でステーブルコインを運用すれば、大方のリスクは回避できるのでおすすめです。

パンケーキスワップの流動性マイニングのやり方は、下の記事で詳しく解説しています。

その他のパンケーキスワップ関連記事は、以下の通りです。

| パンケーキスワップの関連記事はこちら | |

|---|---|

| 使い方・始め方のまとめ | スワップのやり方 |

| ステーキングのやり方 | 草コインの買い方 |

| ポジションマネージャー | メタマスクを接続できない |

| シンプルステーキング | 報酬の収穫タイミング |

| 儲け方・手数料負けしない方法 | V3とV2の違い |

| 流動性マイニングの関連記事はこちら | |

|---|---|

| 流動性マイニングの始め方 | 流動性マイニングのリスク |

| ステーキングとの違い | イールドファーミングとの違い |

コメント